OptieAcademy: Diagonal Call Spread op Allianz

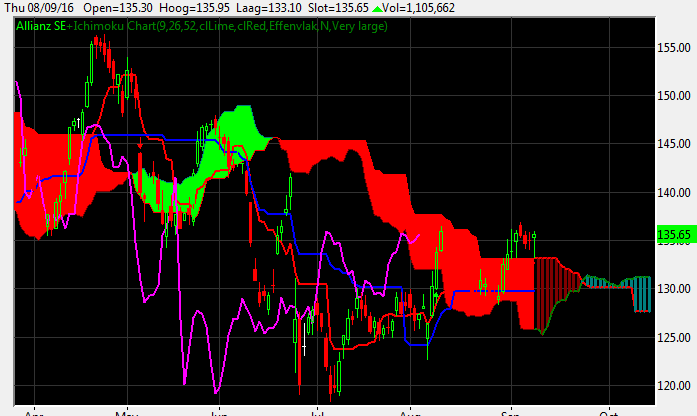

Allianz is een grote Duitse verzekeraar die ook deel uitmaakt van de Duitse DAX-index. Het technische beeld van Allianz (ALV) ziet er op dagbasis sterk uit. Er is in augustus een ‘golden cross’-koopsignaal gegenereerd doordat de voortschrijdende gemiddelden Tenkan Sen-lijn (rood) en de Kinjun Sen-lijn (blauw) elkaar rond €130 kruisten. Een tweede koopsignaal werd gegeven doordat de koers onlangs aan de bovenkant van de Ichimoku Cloud (hier de rode wolk) uitbrak.

Een koers boven de Kumo (oftewel Cloud) geeft een ‘bullish’ oftewel positief sentiment aan. Wij denken dat dit een startsein is voor een verdere opmars richting de $140 of zelfs hoger. We hebben op een stijging ingespeeld door eerst een oktober call te kopen en vervolgens een september call te schrijven met een hogere uitoefenprijs. Onderstaand leggen we deze zogenoemde Diagonal Call Spread uit.

Steun- en weerstandsniveaus

Eerste steun: €133,10.

Tweede steun: €128,40.

Eerste weerstand: €136,80.

Tweede weerstand: €141,95.

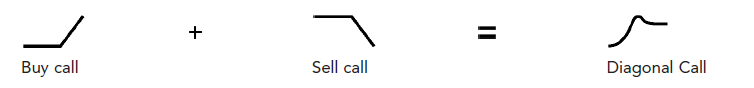

Wat is een Diagonal Call Spread?

Een time spread met ongelijke uitoefenprijzen wordt ook wel een diagonal spread genoemd Deze strategie kun je opzetten met zowel calls als puts. Wij hebben in het geval van Allianz gekozen voor een diagonal spread met calls en anticiperen daarmee op een stijging richting de geschreven uitoefenprijs. We hebben onderstaande trade opgezet.

Call Time Spread:

- Long (kopen) 1 ALV OCT 140 Call @ €1,32 en

- Short (schrijven) 1 ALV SEP 145 Call @ €0,26

- Per saldo betalen we €106 per spread, zijnde (€1,32 – €0,26) * 100

- Het maximale risico is de investering van €106.

Ideaal scenario: met winst sluiten

Het ideale scenario is dat Allianz op 16 september-expiratie exact op de €145 expireert. In dat geval kunnen we de ontvangen premie van €26 bijschrijven: de geschreven call zal dan waardeloos expireren.

De gekochte call met expiratiedatum 21 oktober heeft dan nog een looptijd van 1 maand en in ieder geval €500 aan intrinsieke waarde. Voeg daar nog wat tijdswaarde aan toe en we kunnen dan spreken van een aanzienlijke winst van honderden procenten op deze positie. Op het moment dat de geschreven call expireert, kunnen we afhankelijk van onze visie dan doorhandelen of de gekochte call met een fraaie winst sluiten.

Spread wordt waardeloos bij forse neerwaartse beweging

Een diagonal call spread wordt waardeloos als de koers keihard omlaag gaat, waardoor de spread per saldo bijna €0 wordt en dat de totaal betaalde premie dus grotendeels verloren gaat.

Voorbeeld bij forse koersdaling: stel dat Allianz extreem hard daalt naar bijvoorbeeld €120. Dan dalen de beide calls aanzienlijk in waarde, naar bijna €0 voor de kortlopende optie en wellicht nog een paar cent voor de langer lopende. De spread is dan dus teruggelopen richting €0 en dit is dus in het nadeel van een gekochte diagonal spread (lang kopen, kort schrijven).

Voorbeeld bij forse koersstijging: stel dat Allianz naar €150 stijgt. Dan krijgt de gekochte OCT 140 Call een waarde van minimaal €10 en de geschreven SEP 145 Call krijgt dan een waarde van minimaal €5 wat werkt in het nadeel op onze longpositie. De spread loopt dus fors op tot maximaal €500. Een forse koersstijging ver boven de uitoefenprijs van de geschreven optie is dus ook wel prima, zij het dat de winst dan wel gemaximeerd is.

De waarde van een Diagonal Call Spread neemt dus toe als de koers richting de geschreven uitoefenprijs beweegt. U hoeft de geschreven opties uiteraard niet tot het einde van de looptijd aan te houden. U kunt iedere beursdag altijd uw opties sluiten, mocht uw visie opeens veranderen.

TradeIdee Redactie

TradeIdee Redactie