OptieAcademy: Short put op Anheuser-Busch Inbev

Anheuser-Busch Inbev is de grootste bierbrouwer ter wereld en is onder meer bekend van Dommelsch, Löwenbräu, Stella Artois en Budweiser. Anheuser-Busch heeft een marktaandeel van ongeveer 50% in de Verenigde Staten. Het aandeel staat met tickersymbol BUD aan de Amerikaanse effectenbeurs NYSE genoteerd en op de aandelen worden opties verhandeld.

Budweiser, doorgaans afgekort tot Bud, is één van de belangrijkste biermerken van Anheuser-Busch InBev. Budweiser wordt verkocht met de reclameslogan “King of Beers” en is één van de meest verkochte biermerken ter wereld.

De fundamentele analyse desk van OptieAcademy heeft de volgende kengetallen gevonden.

Kengetallen:

– Marktkapitalisatie: $173 miljard.

– Omzet: $43,6 miljard.

– Nettowinst: $8,3 miljard.

– Dividendrendement: 3,3%.

– (Forward) Koers/winst-verhouding: 21,2.

– PEG (koers/winst/groei) ratio: 2,6.

De ‘PEG ratio’ wordt berekend door de koers/winst-verhouding te delen door het groeipercentage van de winst-op-jaarbasis. Stelregel: hoe lager de ‘PEG-ratio’, hoe beter.

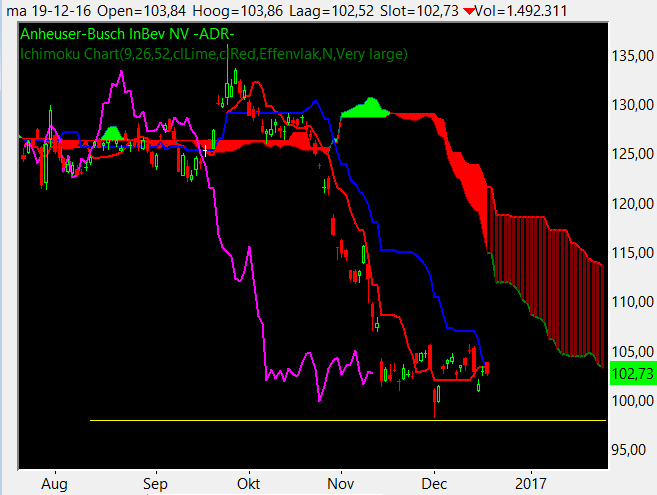

Daggrafiek Anheuser-Busch Inbev

Op bovenstaande daggrafiek is te zien dat Anheuser-Busch Inbev aanzienlijk is gedaald vanaf de high van rond $136 in september tot $98,28 in december. Momenteel noteert het aandeel weer boven de $100-puntengrens. Wel noteert het aandeel nog onder de rode Ichimoku Cloud die weerstand kan bieden rond de $106.

Op dagbasis komen de rode en blauwe moving averages (Tenkan-Sen en Kinjun-Sen) weer bijeen en is het wachten op een koopsignaal. Dat zal worden gegenereerd als de rode lijn de blauwe lijn opwaarts doorkruist. Het is bemoedigend dat het aandeel al een paar weken boven de $100-steunzone consolideert.

We zijn dan ook gematigd positief gestemd ten aanzien van het aandeel. We hebben positie in Anheuser-Busch Inbev ingenomen via een short put: Open Sell 1 BUD JAN20 95 Put @ $0,65.

Steun- en weerstandsniveaus

Eerste weerstand: $105,70

Tweede weerstand: $109,97.

Eerste steun: $100,90.

Tweede steun: $98,28.

Wat is een short put optie?

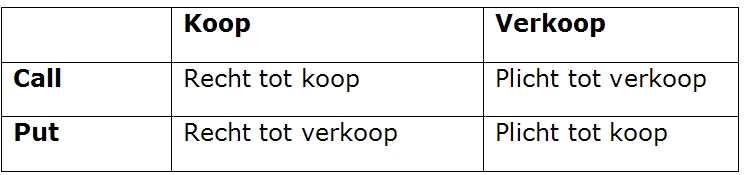

De verkoper (schrijver) van een put optie heeft een verplichting (maar niet het recht) om een vastgestelde hoeveelheid van een onderliggende waarde af te nemen (te kopen) tegen een vooraf bepaalde prijs, de uitoefenprijs.

Short Put

Middels een geschreven put optie krijgt u dus een afnameplicht. Besef goed dat dit niet hetzelfde is als een call kopen. Om dit beter te begrijpen kunt u het voorbeeld van een brandverzekering gebruiken, maar nu bent u (als schrijver van de put optie) de tegenpartij, dus de verzekeraar.

Een schrijver van een put optie kunt u vergelijken met een verzekeraar die speculeert dat een bepaalde gebeurtenis niet zal plaatsvinden: een onderliggende waarde die niet daalt onder een bepaalde prijs. In ons geval: we verwachten dat Anheuser-Busch Inbev niet onder de $95 zal dalen tot aan de januari-expiratie.

De tegenpartij (de koper van de put) betaalt voor deze verzekering een premie aan de verkoper (schrijver). Uw bank/broker zal niet zomaar toestaan om deze risico’s aan te gaan, dit kan alleen als u voldoende margin (borg) heeft.

Short put Anheuser-Busch Inbev

We lichten hierbij een concrete optie trade toe die we onlangs hebben gedaan op Anheuser-Busch Inbev: het schrijven van een januari put optie met uitoefenprijs $95:

Open Verkoop (Open Sell): 1 BUD JAN20 95 Put @ $0,65.

Deze geschreven put optie, die een potentiële plicht geeft om 100 aandelen tot januari-expiratie te moeten kopen op $95 leverde $65 per optiecontract op (dus 100 maal $0,65). De tegenpartij heeft het recht om 100 aandelen Anheuser-Busch Inbev te verkopen voor $95 per aandeel. Wij, als schrijver van de put optie, hebben daarentegen de plicht om deze aandelen af te nemen op $95 als de koper van de put optie zijn optierecht gaat uitoefenen.

Maximale winst

De maximale winst bedraagt de ontvangen premie van $65. Dat zal het geval zijn bij een expiratiekoers hoger dan $95. We hebben vanaf het huidige koersniveau voldoende speelruimte voordat we in de problemen komen. Wel is het zo dat het verlies al voor de expiratie kan oplopen in het geval Anheuser-Busch Inbev zeer hard daalt.

Ontvangen premie in de tas

Mocht het aandeel boven de uitoefenprijs van $95 blijven, dan zal de put optie niet worden uitgeoefend en kunnen we de ontvangen premie van $65 in onze zak steken.

Break-even-point

Het break-even-point, dus het omslagpunt van winst naar verlies, ligt in dit geval op $94,35 (zijnde de uitoefenprijs ad €95 minus de ontvangen premie ad $0,65).

Verlies bij koersdaling onder uitoefenprijs put

Voor iedere geschreven put optie bedraagt het verlies $100 per iedere dollar-daling onder $95. Als de koers op expiratie daalt tot bijvoorbeeld $93 zal het verlies ($95-$93-$0,65)*100 = $135 bedragen.

Altijd stop-loss hanteren

We adviseren altijd om een stop-loss te hanteren, oftewel bepaal een niveau waaronder u beslist de geschreven put optie terugkoopt, om zo uw risico te beperken. Dat kan zijn door een (metnaal) stop-lossniveau in Anheuser-Busch Inbev te bepalen, bijvoorbeeld bij een doorbraak van het steunniveau rond $98 of wellicht eerder.

U hoeft de geschreven put optie overigens niet tot het einde van de looptijd aan te houden. U kunt iedere beursdag altijd uw opties sluiten, mocht uw visie opeens veranderen.

TradeIdee Redactie

TradeIdee Redactie

Geert-Jan Nikken

Geert-Jan Nikken